- 2014-06-10

- 積算資料

企画調整係長 黒田 洋介

1.はじめに

平成24年8月に「社会保障の安定財源の確保等を図る税制の抜本的な改革を行うための消費税法の一部を改正する等の法律」

(平成24年法律第68号。以下「消費税法改正法」という)と「社会保障の安定財源の確保等を図る税制の抜本的な改革を行うため

の地方税法及び地方交付税法の一部を改正する法律」(平成24年法律第69号)という二つの法律が公布されました。

これにより、消費税と地方消費税とを合わせた税率(以下「消費税率」という)については、

平成26年4月1日から8%、平成27年10月1日から10%と2段階で引き上げられることとされています

(経済財政状況の激変にも柔軟に対応する観点から、消費税率引上げの前に、経済状況等を総合的に勘案した上で、

消費税率の引上げの停止を含め所要の措置を講ずることとされています)。

今般、平成25年10月1日の閣議決定により、消費税率については5%から8%へ引き上げられることとされました。

これによって、平成26年4月1日(以下「施行日」という)以後に国内において事業者が行う課税資産の譲渡等には、

改正後の消費税率である8%が課されることとされたところです。

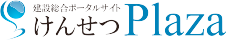

ただし、工事の請負等に係る契約については、消費税法改正法附則第5条第3項に経過措置の規定が置かれています。

そのため、平成8年10月1日から平成25年10月1日(以下「指定日」という)の前日までの間に締結した工事請負契約等に基づき

施行日以後に当該契約に係る課税資産の譲渡等を行う場合は、当該課税資産の譲渡等について、

改正前の消費税率である5%が適用されることとされたところです。

本稿では、国土交通省地方整備局(港湾空港関係を除く)及び北海道開発局の所掌する工事等における消費税率の取扱いについて

紹介します(以下の記述は、受注者が課税事業者である場合を想定しています)。

2.工事等の取扱いに関する基本的方針

施行日以後に契約を締結する工事等(建設コンサルタント業務等を含む)の取扱いに関する基本的方針は、次のとおりです。

(1)予定価格の決定

予定価格は消費税を考慮して適正に定めるものとしています。

これは、消費税が、税の転嫁を通じて最終的に消費者である発注者が負担すべきものであることを鑑み、

予定価格は消費税分を含んだ価格としています。

(2)入札、落札者の決定等の方法

消費税の円滑かつ適正な転嫁に寄与するため、入札、落札者の決定等に当たっては、次のとおり取り扱うこととしています。

入札書に記載された金額は、消費税分を考慮していないものとして取り扱っています。

そのため、入札書には、事業者が見積もった契約希望金額の108分の100に相当する金額を記載させるものとしています。

また、その旨を入札参加者に周知するために、入札公告、入札説明書または指名通知書に次の文言を明記しています。

「落札決定に当たっては、入札書に記載された金額に当該金額の100分の8に相当する額を加算した金額(当該金額に1円未満の端数があるときは、その端数金額を切り捨てた金額)をもって落札価格とするので、入札者は、消費税及び地方消費税に係る課税事業者であるか免税事業者であるかを問わず、見積もった契約希望金額の108分の100に相当する金額を入札書に記載すること。」

実際に契約する金額は、消費税分を考慮して、入札書に記載された金額に当該金額の100分の8に相当する額を加算します。

この際、当該金額に1円未満の端数があるときは、その端数金額は切り捨てになります。

また、会計法令上は、入札書に記載された金額に、当該金額の100分の8に相当する額を加算した金額

(当該金額に1円未満の端数があるときは、その端数金額を切り捨てた金額)が相手方の申込みに係る価格になります。

実務上の取扱いとしては、予算決算及び会計令(昭和22年勅令第165号)第79条に規定する

「予定価格を記載し、又は記録した書面」において、予定価格を記載する行の下に、

予定価格から消費税分を除いたものに相当する価格を「入札書比較価格○○円」として記載し、

入札書に記載された金額と比較することとしています。

なお、随意契約による場合には、上記の方法に準じて行うこととしています。

(3)工事請負契約書等における請負代金額等の記載方法

契約書においては、その取引に課される消費税の額を明らかにするため、

請負代金額等(請負代金額及び業務委託料のことをいう)と合わせて、

当該取引に係る消費税の額(請負代金額等に108分の8を乗じて得た額)を記載するものとします。

なお、消費税の額の算出に当たって1円未満の端数が生じたときは、その端数金額は切り捨てになります。

例1(図-1④を参照)

平成26年7月1日に契約を締結し、平成26年12月1日に引渡しを予定している工事で、当初契約の税抜額が1億円のものを考えます。

この工事の契約締結は施行日以後になるので、当初契約額が税込で1億800万円になります。

3.経過的な工事等に関する取扱い方針

(1)平成25年度国庫債務負担行為に基づく契約に係る工事等、

または繰越明許費に係る翌年度にわたる債務の負担に基づく契約に係る工事等のうち、

指定日以後に契約を締結するものの取扱いは、次のとおりにしています。

①予定価格の決定

2.の(1)と同様の扱いにしています。

②入札、落札者の決定等の方法及び工事請負契約書等の請負代金額等の記載方法

2. の(2)及び(3)と同様の扱いにしています。

③前金払、部分払及び出来高部分払の取扱い

平成25年度における前金払、部分払及び出来高部分払については、消費税率引上げによる増加分の額を含まずに、

改正前の消費税率である5%で支払いを行うこととします。

この差額については、平成26年度以降に支払うこととしています。

④賃金または物価の変動に基づく請負代金額の変更の取扱い

賃金または物価の変動に基づく請負代金額の変更(いわゆるスライド条項)の規定については、適用に当たって、

消費税率の引上げによる物価の変動分を除いて考えるものとします。

例2(図-1⑦を参照)

平成25年11月1日に国庫債務負担行為に基づく契約を締結し、平成26年8月1日に引渡しを予定している工事で、

当初契約の税抜額が1億円のものを考えます。

この工事の契約について、前払金の請求があり、平成25年度中に請負代価の10分の4の額を支払おうとした場合には、

税抜4000万円に5%の税率を掛けた4200万円で支払うことになります。

この場合、差額の3%分である120万円については、平成26年度以降のいずれかのタイミングで支払うことになるので、

全体総額の1億800万円に変更は生じません。

(2)指定日の前日までに契約を締結して、施行日以後に引渡しを予定している工事等において、指定日以後に行われる設計変更に伴い請負代金額等を増額する場合は、当該増額分について改正後の消費税率で支払を行います。

例3(図-1⑤を参照)

平成25年7月1日に契約を締結し、平成26年8月1日に引渡しを予定している工事で、当初契約の税抜額が1億円のものを考えます。

この工事の契約については経過措置が適用されるため、改正前の消費税率である5%が課されることになるので、

当初契約額は1億500万円になります。

この工事の契約について、指定日以後の変更契約により当初契約の請負金額が増額した場合には、

増額分にのみ改正後の消費税率である8%が課せられることになります。

すなわち、当初契約分と増額分の額には、それぞれ5%、8%と異なる消費税率が課せられることになります。

仮に、増額契約分の税抜額が2000万円とすれば、税込2160万円となり、

当初契約分と加算した全体額については1億2660万円となります。

(3)指定日以後かつ施行日の前日までの間に契約を締結して、施行日の前日までに引渡しを予定していた工事等において、

引渡しが施行日以後に遅延してしまった場合の取扱いは下記のとおりになります。

①消費税の税率の改正による消費税の増加額分の負担

当該工事については、経過措置の対象から外れてしまうため、適用される消費税率が5%ではなく8%になります。

引渡しの遅延の理由が、例えば天災のように、受注者の責に帰すことができない事由だった場合は、

適用される税率が変わったことによる消費税の増加額分について、請負代金額等を変更するものとしています。

②請負代金額等の変更額

受注者と協議するための請負代金額等の変更額の積算に当たって、消費税の税率の改正による消費税の増加額分は、

請負代金額等から取引に係る消費税額を除いた金額に100分の3を乗じた額にしています。

③賃金または物価の変動に基づく請負代金額の変更の取扱い

賃金または物価の変動に基づく請負代金額の変更(いわゆるスライド条項)の規定については、適用に当たって、

消費税率の引上げによる物価の変動分を除いて考えるものとします。

④請負代金額等の変更の時期

請負代金額等の変更については、工期または履行期間を延長するときに行うものとしています。

また、特別の事情があるものの取扱いについては、受注者と別途協議するものとしています。

このように、消費税の取扱いについては、複雑で難しいところがあります。

工事の受注を希望する企業においては、発注者に対して取扱いをよく確認していただくようお願いします。

また、発注者においては、ご不明点等あれば税制当局にも確認し、工事の円滑な発注に努めていただくようお願いします。

【出典】

月刊積算資料2014年1月号

最終更新日:2014-07-08

同じカテゴリーの新着記事

- 2026-01-26

- 積算資料

- 2026-01-05

- 積算資料

- 2025-12-22

- 積算資料

- 2025-12-01

- 積算資料

- 2025-11-25

- 積算資料

- 2025-11-05

- 積算資料

- 2025-10-27

- 積算資料

- 2025-10-20

- 積算資料